导读 : 包商银行将被提起破产申请怎么回事? 据央行披露的信息显示,包商银行在接管时已出现严重的信用风险,存在巨额的资不抵债缺口,当时若没有公共资金介入,约473.16万客户将受

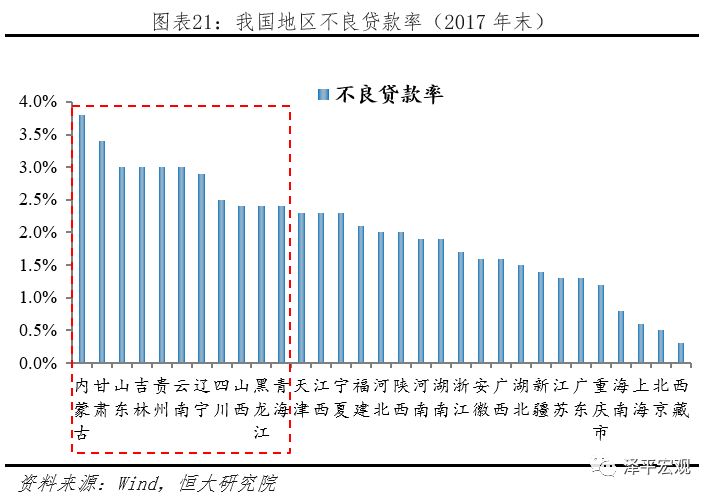

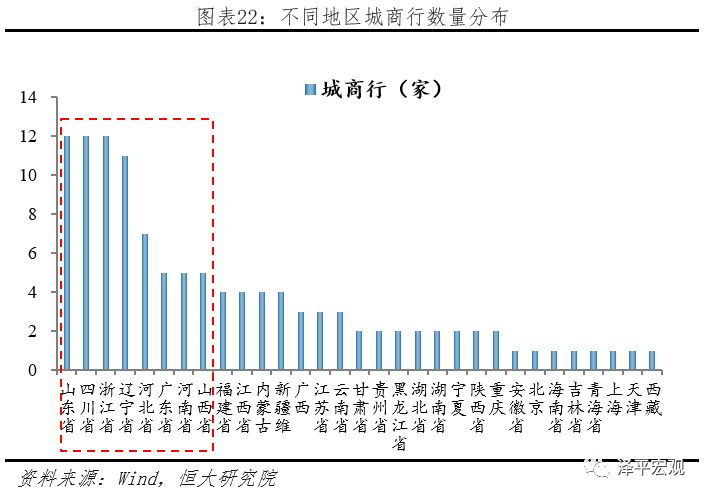

银监会2017年末公布的地区不良贷款率数据显示,我国不良率较高的省份主要集中于西北、东北及西南等地区,其中内蒙古、甘肃及山东不良贷款率位居前列,同时也是2010年以来不良率增长最快的省份。而从我国城商行地域分布来看,前八大城商行所在地中,除浙江、广东外,其余均位于西北、东北及西南等地区,面临区域经济下行带来的资产质量压力。

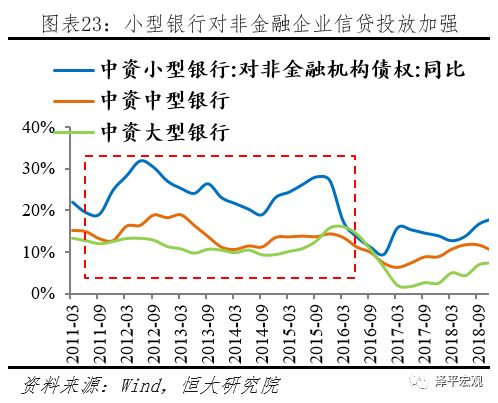

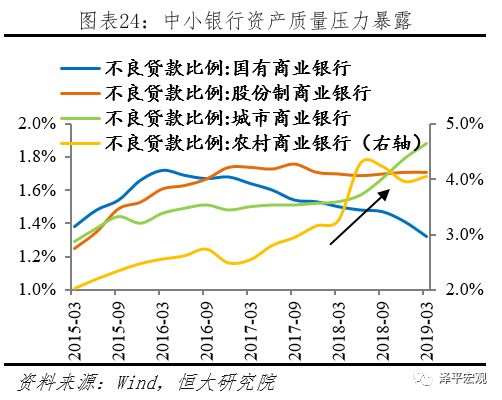

另一方面,大中小型银行在客户类型上存在分层,中小银行的客户更多集中于中小企业,在我国近年的发展进程中,中小企业生存环境更加恶劣,为中小银行积累大量资产质量压力。一是2010年以来,中小银行对非金融机构债权扩张速度持续高于大型银行,对实体企业信用的加速扩张,为中小银行资产质量埋下一定隐患。二是随着供给侧改革的不断推进,落后产能逐步出清,行业整合不断推进,部分中小企业在此过程中被淘汰、破产。与之对应,中小银行在实体企业的洗牌的过程中,信贷资产演变为不良资产,资产质量压力急剧增加。过去宽松的监管环境给了中小银行一定的隐匿不良资产的空间,然而从金融严监管进程开启后,监管针对隐匿不良资产的行为加强处罚,对不良资产的认定标准加入定量标准,挤出大量不良资产风险。

2.2.4流动性风险:期限错配程度高,流动性管理不完善

明斯基曾提出,银行业的竞争有一种内在趋势:当经济正在以一种似乎可以预测的速度持续扩张时,银行业的竞争会使风险被低估;当经济下滑时,银行竞争(争夺流动性和清偿力)使风险被高估;前者对银行生存的威胁更大,它使银行业给整体经济带来了不确定性和不稳定性。我国2015-2016年宽松的流动性下,中小银行的流动性管理正是印证了这一理论。张吉光(2017)指出,我国中小银行在宽货币的环境下产生一种流动性永远充裕的错觉,明显加大了资金业务的发展力度,然而一方面流动性风险管理体系不完善,大量中小银行没有设立相应的资产负债管理部门,仍由计划财务部门与资金业务部门共管,管理能力不足,另一方面对于流动性风险的管理停留在传统头寸管理,人员配置少,专业能力弱,管理的精细化程度远不能达到要求。

而中小银行在以同业存单为“规模加速器”的扩张模式中,高度依赖增加期限错配谋求更高的收益率,赚取利差。从同业存单平均剩余期限来看,城商行、村镇银行、农商行及农信社期限显著低于国有行及股份行。然而愈发加重的期限错配叠加缺失的流动性管理水平,一旦面临货币政策转向或流动性收紧,则会引发流动性危机,而由于委外的资金还会进入股市与债市,中小银行的流动性风险提高了整个金融业的系统性风险。