导读 : 包商银行将被提起破产申请怎么回事? 据央行披露的信息显示,包商银行在接管时已出现严重的信用风险,存在巨额的资不抵债缺口,当时若没有公共资金介入,约473.16万客户将受

包商银行各项经营指标显著承压,信用风险突出,资本充足率自2017年起已突破监管红线。截至目前,包商银行2017年的年报和2018年的年报都尚未公开披露,这也从侧面显示其可能存在较严重的经营问题。具体来看:

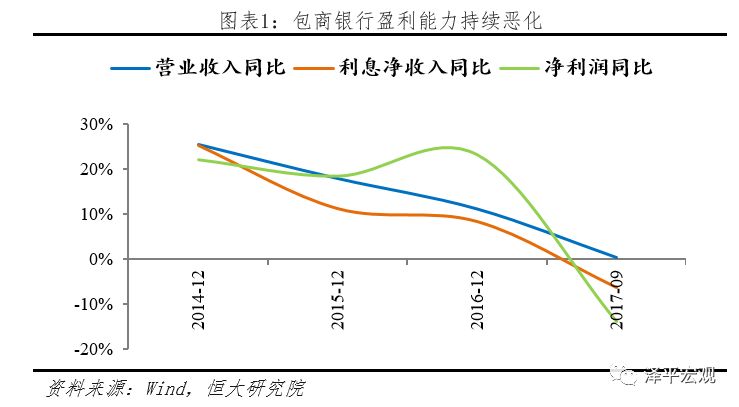

第一,盈利能力方面,包商银行盈利能力持续恶化,其营业收入、利息净收入和净利润同比增速明显下降,分别由2014年末的25.5%、25.3%、22.1%持续下降至2017年三季度末的0.5%、-6.3%、-13.9%。

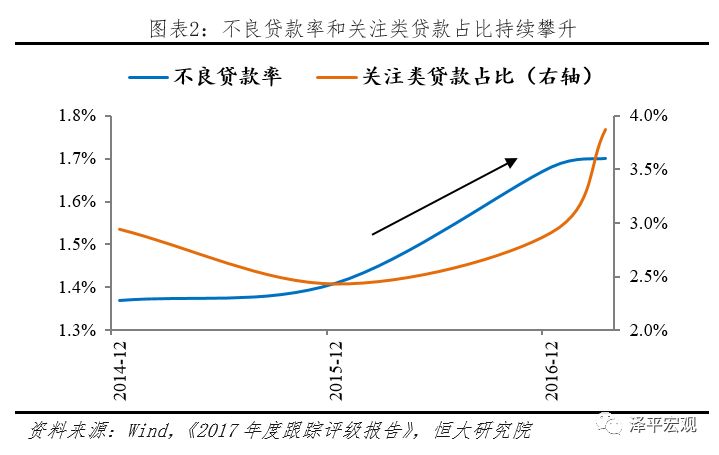

第二,资产质量方面,不良率持续攀升。截至2017年一季度末,包商银行不良贷款率持续攀升至1.7%,较2014年末上行33BP,关注类贷款占比亦快速上升至3.87%,较2015年末上升1.44%,另外,不良贷款偏离度(=逾期90天以上贷款/不良贷款)达192.21%,处于较高水平,显示大量逾期贷款没有确认为不良,资产质量认定不严格,隐含较大的信用风险。

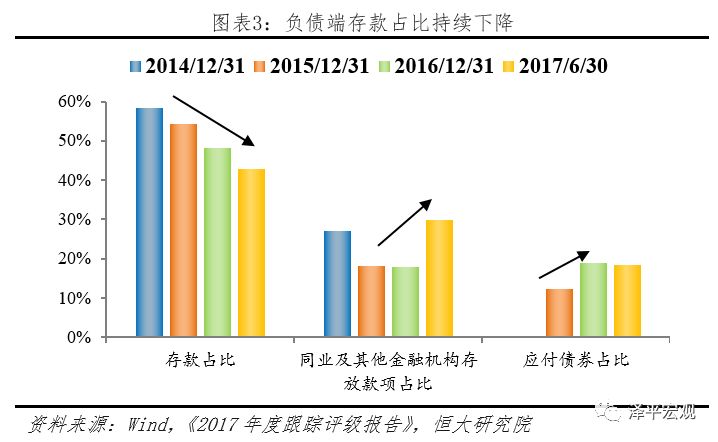

第三,近年来,包商银行同业业务和金融市场业务迅速发展,对同业资金的依赖程度高,同业负债占比偏高,业务调整压力大。截至2017年二季度末,未包括同业存单的同业负债占比达32.24%,其中,同业及其他金融机构存放款项占比为29.9%,较2016年末大幅上升12.1%。而存款占比则由2014年末的58.4%持续下滑至2017年二季度的42.8%。

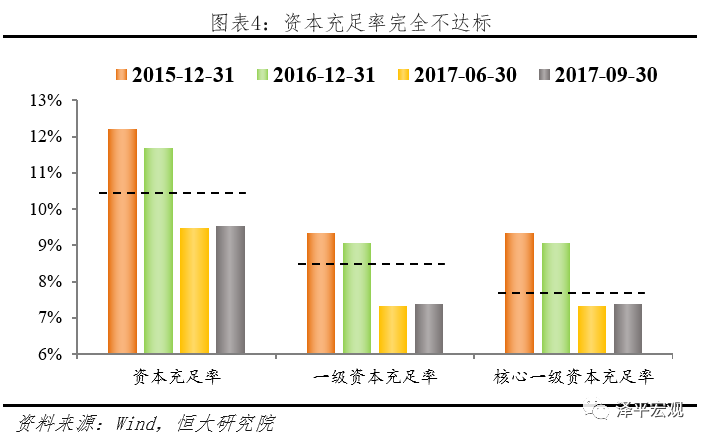

第四,资本充足水平方面,包商银行的资本补充压力巨大。截至2017年3季度末,其资本充足率为9.5%,已无法满足10.5%的监管要求;核心一级资本充足率为7.4%,也低于7.5%的监管要求。

资本充足率要求作为银行业监管红线,其指标意义重大,从包商银行案例来看,持续增加的信用风险和资产质量压力首先侵蚀利润,则银行难以进行内源性资本补充,而包商银行为非上市城商行、且主要股东均为明天集团关联公司,一旦股东集中.出现问题,则外源性资本补充难度同时加大。低于监管红线的资本充足率将从各方面显著影响经营。

2中小银行的发展突围之困

包商银行事件之所以引起市场的强烈关注,主要源于近年以来在金融严监管趋势下,部分中小银行过去的经营及发展模式蕴藏的风险逐步暴露,市场对其发展前景产生担忧。包商银行问题暴露具有其特殊性,但同时也反映了部分中小银行发展的共性。

2.1中小银行的生存与发展现状

总体来看,我国中小型银行数量多、规模小,主要客户集中于民营及中小企业。截止到2018年末,我国股份制银行、城商行、农商行以及其他农村金融机构分别达12家、134家、1427家以及2473家,然而小型银行资产规模及贷款占比均较低。相比大型银行,中小银行的风险偏好相对更高,且深耕地方,渠道下沉,更加具有支持小微、民营企业的基因和优势。